Jest już dostępny – do darmowego pobrania – najnowszy raport dotyczący m.in. kondycji producentów i dystrybutorów części, a także warsztatów samochodowych, działających na polskim rynku. Raport został przygotowany przez MotoFocus.pl we współpracy z Santander Bank Polska, Stowarzyszeniem Dystrybutorów i Producentów Części Motoryzacyjnych i Polską Agencją Inwestycji i Handlu.

Pierwsze motoryzacyjne podsumowanie 2023 roku

Przyszłość pokaże, jak dalej będzie się rozwijała sytuacja w motoryzacji. Na ten moment sytuacja przedstawia się jednak dosyć pozytywnie. W ciągu ostatnich miesięcy łańcuchy dostaw doszły do pewnej stabilizacji, a działania prowadzące do ich skracania powoli pozwalają na dywersyfikację źródeł zaopatrzenia. Przedsiębiorstwa dostosowały się również do trwającej ciągle wojny w Ukrainie, wkalkulowując jej skutki we własne prognozy i plany. Mimo ciągle wysokiej inflacji i rosnących kosztów prowadzenia działalności gospodarczej, nakłady inwestycyjnie nie maleją, ale wprost przeciwnie – rosną.

– Dzięki oszałamiającym 30 miliardom euro inwestowanym rokrocznie, sektor motoryzacyjny jest największym prywatnym inwestorem w badania i rozwój w UE. Branża motoryzacyjna jest w trakcie bliźniaczej transformacji – ekologicznej i cyfrowej. Obie te sfery wymagają szybszych, bardziej zaawansowanych i różnorodnych rozwiązań. Wkroczyliśmy w dekadę pojazdu definiowanego programowo. Wkrótce oprogramowanie stanie się wyróżnikiem, na podstawie którego ludzie będą decydować o zakupie, bądź też powstrzymywaniu się od zakupu danego samochodu. Producenci części motoryzacyjnych z liczbą około dziewięciu tysięcy, są liderem w Europie pod względem nowych patentów składanych każdego roku. To oni, inwestując co roku dziesiątki miliardów euro w badania i rozwój, odgrywają kluczową rolę w unowocześnianiu i dostosowywaniu przemysłu motoryzacyjnego do nowych globalnych wymagań regulacyjnych i wyzwań społecznych. Coraz ważniejsze jest opracowywanie nowych technologii i systemów zapewniających wyższą wydajność w zakresie bezpieczeństwa, zrównoważonego rozwoju, łączności i komfortu. W miarę przekształcania przemysłu motoryzacyjnego konieczne jest stworzenie atrakcyjnego otoczenia biznesowego, aby ustanowić niezbędne warunki umożliwiające osiąganie celów oraz umożliwić innowacje poprzez przyjęcie różnorodności technologii, co zmniejsza naszą zależność i pozwala nam szybciej i skuteczniej osiągnąć neutralność klimatyczną – mówi Tomasz Bęben, prezes Stowarzyszenia Dystrybutorów i Producentów Części Motoryzacyjnych.

Przemysł motoryzacyjny – producenci części

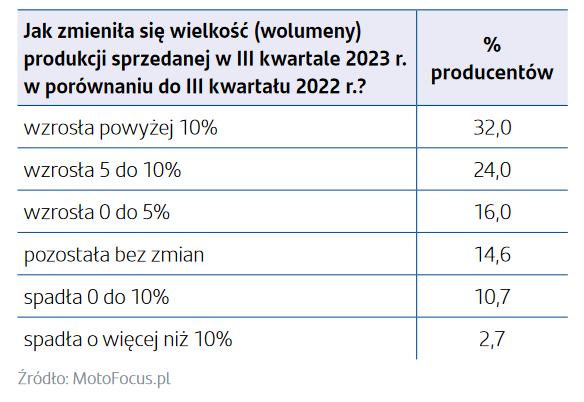

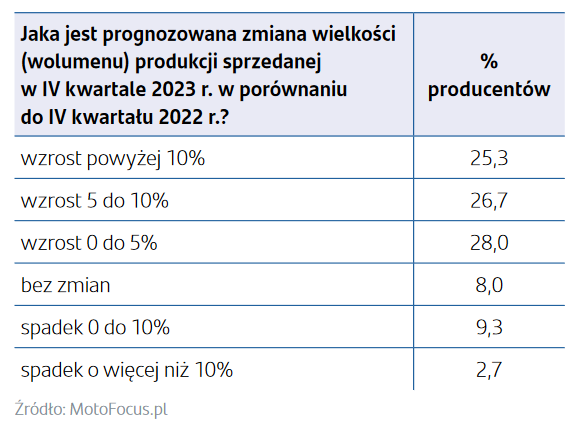

Badanie przeprowadzone zostało zarówno wśród producentów dostarczających swoje produkty przede wszystkim na pierwszy montaż, jak i wśród tych, dla których aftermarket, czyli rynek wtórny, jest podstawą działalności. Przechodząc do cyklicznych pytań, nie widać zaskoczeń. III kwartał 2023 roku był kolejnym, który stał pod znakiem wzrostu produkcji sprzedanej. Producenci części motoryzacyjnych korzystali z trwającej od ostatniego kwartału ubiegłego roku poprawy dostępności materiałów, a w efekcie wzrostu produkcji nowych pojazdów. Powyżej 10% wzrostu zanotowała prawie jedna trzecia firm, a spadek jedynie 13% firm. Wyniki te odpowiadają prognozom producentów z poprzedniego kwartału. Mimo spadku portfela zamówień, wzrostu liczby aut na placach i utrzymywania się zamówień na niewysokich poziomach u producentów samochodów, w kolejnym kwartale przewidują utrzymywanie się tendencji wzrostowej w ujęciu rok do roku. Jedynie co piąta firma nie prognozuje wzrostu produkcji.

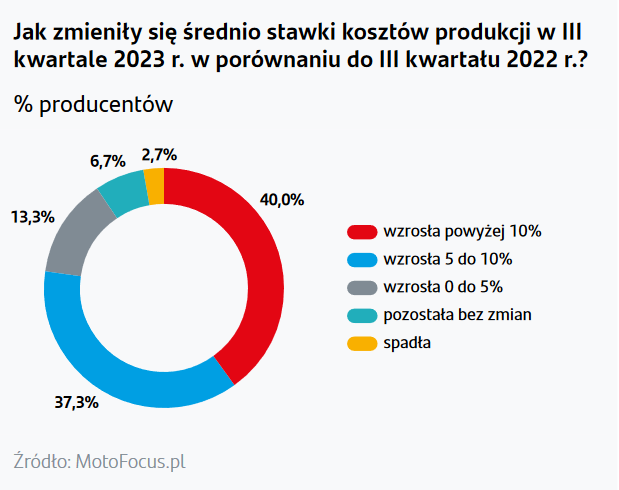

Producentów części nadal nie omija wzrost kosztów produkcji. Po raz kolejny odczuwa je ponad dziewięć na dziesięć firm, a 40% notuje je na poziomie ponad dziesięciu procent. Koszty te nie są przerzucane bezpośrednio na klientów, zatem wielu z nich mogło nie poprawić rentowności dzięki wyższym wolumenom.

– Produkcja części motoryzacyjnych w Europie była do sierpnia br. około 6% r/r wyższa. Jednak wiele danych wskazuje na to, że trwające od końca ubiegłego roku ożywienie może w kolejnych okresach ulegać korekcie. Portfele zamówień producentów samochodów w minionym kwartale ulegały dalszemu kurczeniu, jednocześnie rosła ilość samochodów na placach, i to zarówno producentów, jak i dystrybutorów pojazdów. W tym samym czasie bieżące zamówienia napływające do producentów aut utrzymywały się na niezmienionych poziomach, które wynosiły około 80% wielkości roku 2019. Zatem jeśli popyt nie ulegnie wyraźnemu ożywieniu, można się spodziewać dostosowywania poziomów produkcji samochodów do bieżących zamówień, co oznaczałoby kilkuprocentowy spadek w stosunku do wolumenów uzyskiwanych dotychczas w tym roku. Ta sytuacja i przewidywany scenariusz nie są jednak zaskoczeniem. Od pewnego czasu wskazywałem na powyższe tendencje i ich możliwe konsekwencje.

Pobudzaniu popytu na pewno nie sprzyja wysoka inflacja, w tym – co prawda coraz wolniej – ale nadal rosnące ceny samochodów, jak również ogólna niepewność ekonomiczna. Producenci i dystrybutorzy pojazdów reagują na sytuację, bo widać zmianę podejścia w kwestii cen i upustów. Wielu z nich już obniżyło ceny i oferuje rabaty, a na przełomie roku można się spodziewać kolejnych obniżek. To powinno być pozytywnym impulsem dla popytu. Trudno jednak przewidzieć, czy wystarczającym do uzyskania wyraźnego wzrostu, tj. do poziomów bliskich możliwościom produkcyjnym, a przynajmniej poziomom z pierwszej połowy bieżącego roku. – powiedział Radosław Pelc, analityk sektora motoryzacyjnego, Santander Bank Polska

Dystrybutorzy części motoryzacyjnych

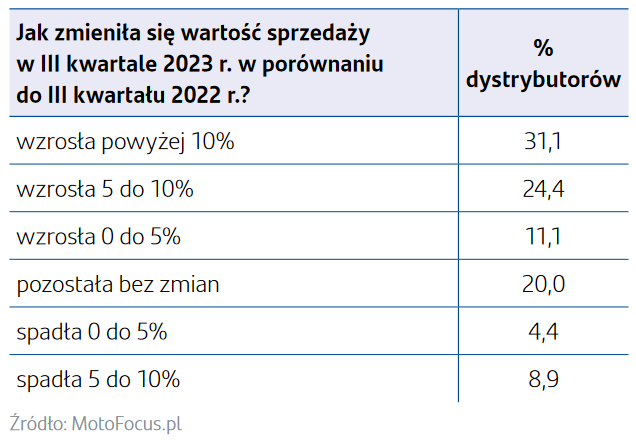

Wśród badanych dystrybutorów części większość stanowiły podmioty skupione na segmencie samochodów osobowych, jedynie 13% z nich kierowała swoją ofertę przede wszystkim do segmentu pojazdów ciężarowych. III kwartał 2023 roku przyniósł wyhamowanie gwałtownych wzrostów wartości sprzedaży u dystrybutorów części motoryzacyjnych. Ankietowanym nie udało się spełnić bardzo optymistycznych prognoz z poprzedniego kwartału. Przypomnijmy, że wzrosty przewidywało ponad 85% firm (66% wskazywało na wzrost powyżej 10%), a żadna nie prognozowała spadków. Rzeczywistość okazała się mniej pozytywna, choć nadal wzrosty sprzedaży robią wrażenie (prawie jedna trzecia firm odnotowała go na poziomach ponad 10%). Co piąta firma nie zanotowała jednak zmian, a prawie 15% zaraportowało spadek.

Patrząc na prognozę dystrybutorów dotyczącą zmiany wartości sprzedaży, wydaje się, że powyższe wyniki to jedynie lekka zadyszka. Dystrybutorzy liczą na kolejne wysokie wzrosty. Prognozuje je około 80% ankietowanych, z czego połowa szacuje je na ponad 10%. Co dziesiąta firma spodziewa się jednak spadków. Kolejne badania pokażą zatem, czy to jedynie korekta pozytywnej tendencji, czy stopniowe odwracanie wzrostowego trendu.

Warsztaty motoryzacyjne

Trzeci kwartał to okres wakacyjny, kiedy większość z nas planuje wyjazdy (bliższe i dalsze). Jest to więc czas częstszych wizyt w warsztatach, by dokonać przeglądu pojazdu przed podróżą. Sprawdziliśmy wśród warsztatów jak wyglądała struktura wizyt na przestrzeni miesięcy wakacyjnych, by zbadać czy okres wzmożonych wyjazdów będzie tożsamy ze wzrostem odwiedzin zaufanych mechaników i czy to w tym czynniku powinniśmy upatrywać sprawcy ewentualnych zmian.

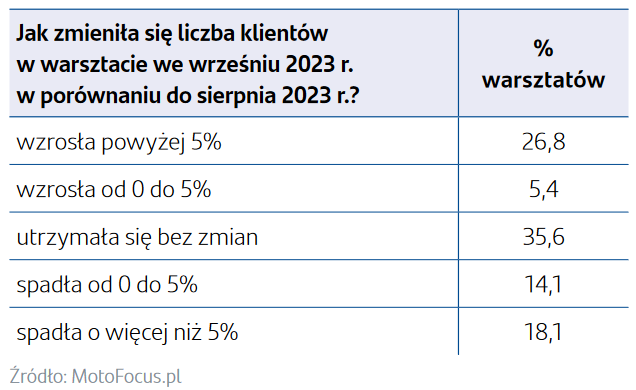

Przede wszystkim spytaliśmy warsztaty motoryzacyjne o to, jak zmieniła się liczba klientów we wrześniu w odniesieniu do sierpnia, ostatniego miesiąca wakacyjnego. Jak się okazuje, rozkład odpowiedzi był dość równomierny. Wzrost, spadek lub brak zmiany odnotowało mniej więcej po jednej trzeciej ankietowanych.

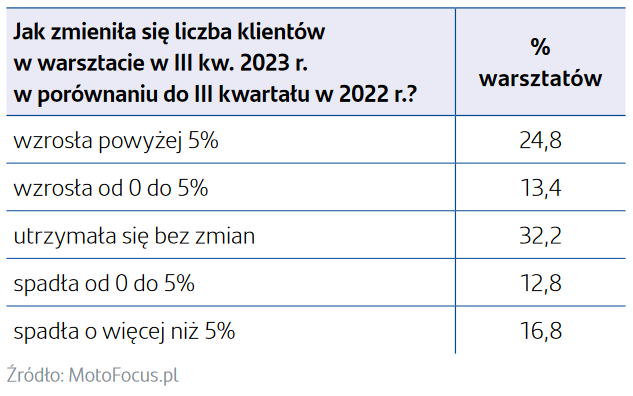

Większych zmian nie potwierdza również badanie liczby wizyt kwartał do kwartału roku poprzedniego. Jednak ponad jedna trzecia ankietowanych odnotowała wzrost zainteresowania swoimi usługami w porównaniu do roku ubiegłego, przy czym znacząca większość tej grupy respondentów wskazała, że jest to wzrost powyżej 5%. Jedna trzecia nie zaobserwowała zmian w tym zakresie. Spadek liczby wizyt w swoich warsztatach zadeklarowało 29,6% ankietowanych warsztatów.

– Rosnące koszty działalności, inflacja, konflikt za wschodnią granicą – to wszystko miało i nadal ma wpływ na działalność warsztatów motoryzacyjnych. Wszelkiego rodzaju zmiany geopolityczne, zmiany na rynku oraz decyzje podejmowane przez polityków mają ogromne przełożenie na zachowania konsumenckie, ale również kształtują otoczenie prawne i gospodarcze dla podmiotów działających na naszym rynku. W obliczu dopiero co rozstrzygniętych wyborów parlamentarnych nie mamy pewności co do tego, jakie decyzje w stosunku do przedsiębiorców podejmą władze z nowego rozdania. Pamiętajmy również, że branża motoryzacyjna to system naczyń połączonych i coś, co potencjalnie może wpływać tylko na jeden z segmentów, w efekcie będzie mieć przełożenie na działalność całego sektora.

W przypadku warsztatów motoryzacyjnych mamy do czynienia z sezonowością – pewne usługi są związane z konkretnymi okresami w ciągu roku, tak jak przeglądy przed wyjazdami urlopowymi, czy np. zmiana opon w okresie jesiennym i na wiosnę.

Z drugiej strony należy pamiętać o obciążeniach, z jakimi muszą nadal mierzyć się właściciele warsztatów prowadzący działalność gospodarczą. Do tego brak wykwalifikowanej kadry spowodowany nieodpowiednio skonstruowanym programem nauczania, często problemy w odpowiednim doposażeniu warsztatu, różnego rodzaju obciążenia finansowe nie ułatwiają prowadzenia działalności. Dołóżmy do tego perspektywy na przyszłość w świetle stałego postępu technologicznego i rosnącego zaawansowania technicznego aut, transformację w kierunku elektromobilności i świadomość właścicieli odnośnie konieczności podejmowania działań w tym kierunku.

Z jednej strony możemy szczycić się dużą liczbą warsztatów niezależnych, co gwarantuje zachowanie mobilności milionom Polaków, ze względu na dostępność i różnorodność oferty. Z drugiej strony mamy zderzenie z coraz wyżej stawianą poprzeczką w prowadzeniu działalności w Polsce. – powiedział Alfred Franke, Prezes Grupy MotoFocus.pl.

Komentarze