„Motoryzacja w czasach wojny” to tytuł nowego raportu, zawierającego wnioski z badań, przeprowadzonych przez Stowarzyszenie Dystrybutorów i Producentów Części Motoryzacyjnych oraz Santander Bank Polska we współpracy z MotoFocus.pl. Działania zbrojne za naszą wschodnią granicą są nieustannie kontekstem funkcjonowania gospodarek państw europejskich, w tym branży motoryzacyjnej. Raport uwzględnia aktualną kondycję producentów i dystrybutorów części motoryzacyjnych, a także warsztatów samochodowych.

Branża motoryzacyjna w 2022 roku – tło badania

Wojna w Ukrainie rodzi kolejne po pandemii problemy dla światowej gospodarki i eksperci pewni są jednego: czekają nas ciężkie czasy, a jesień i zimę 2022/2023 zapamiętamy zapewne na długo. W Europie i USA szaleje inflacja, rosną ceny prądu oraz surowców, spada także aktywność ekonomiczna przedsiębiorstw i ich skłonność do inwestowania. Branża motoryzacyjna nie jest wyjątkowym sektorem rynku i także boryka się z trudnościami. Nie jest jednak monolitem. Poszczególne segmenty sektora motoryzacyjnego notowały w przeciągu dwóch ostatnich lat zróżnicowane wyniki. Tak jest i teraz – kondycję firm poddanych badaniu przez SDCM, Santander Bank i MotoFocus.pl, można ocenić jako stabilną, co jednak nie oznacza, że doświadczają one skutków globalnego kryzysu.

Tymczasem przez rynkiem kolejne wyzwania. 1 stycznia 2023 r. na terenie Niemiec wejdą w życie przepisy, które zmuszają niemieckie podmioty zatrudniające co najmniej 3000 pracowników do prześwietlenia swoich kontrahentów pod kątem regulacji w zakresie praw człowieka/środowiska etc. Spowoduje to dodatkowe obowiązki sprawozdawcze i pracę po stronie producentów części, którzy będą dostarczali swoje produkty dla niemieckich. producentów pojazdów. Dodatkowo duża część branży zwłaszcza w Polsce odczuje wkrótce skutki ambitnej polityki klimatycznej Unii Europejskiej.

– Obyś żył w ciekawych czasach” – brzmi znane przysłowie, a dokładniej przekleństwo chińskiego pochodzenia. I faktycznie, przyszło nam żyć w przełomowym okresie. Niestety – zgodnie ze wspomnianą mądrością – oznacza to koniec świata, jaki znamy. – mówi Tomasz Bęben, Dyrektor Zarządzający Stowarzyszenia Dystrybutorów i Producentów Części Motoryzacyjnych – Czasy względnej stabilności gospodarczej i bezpieczeństwa międzynarodowego, jak się wydaje, skończyły się bezpowrotnie. Eksperci wieszczą kryzys i kolejną zimną wojnę z dużym potencjałem eskalacji. Jeśli chodzi o motoryzację, to została ona zmuszona do przemodelowań. Długie łańcuchy dostaw i model just-in-time, które w czasach pokoju sprawdzały się doskonale, nie przystają do obecnej sytuacji. Może to być oczywiście szansą dla Polski, która jest atrakcyjna inwestycyjnie dla firm z zagranicznym kapitałem, w tym z branży motoryzacyjnej. – dodaje Tomasz Bęben.

Producenci części IAM oraz OE

Dynamika przychodów producentów części na rynki OE oraz IAM pozostaje pozytywna, podobnie jak w pierwszym kwartale 2022 r. Jest to nieco zaskakujące w obliczu negatywnych tendencji w produkcji pojazdów. Wolumen produkcji samochodów osobowych w krajach będących czołowymi producentami w Europie spada względem ubiegłego roku (o 11%), jednak producenci części OE wskazują w większości na wzrost swoich przychodów. Może to wynikać nie tyle ze wzrostu dostaw, lecz podwyżek cen produktów oraz dalszego wzrostu udziału rynkowego kosztem dostawców z innych krajów. Niektórzy producenci OE dostarczają swoje produkty także na aftermarket, który notuje ciągłe wzrosty.

O ile odsetek wskazań na wzrost przychodów rok do roku w I półroczu wśród producentów IAM był podobny, to 29% udział odpowiedzi mówiących o spadku może być efektem wysokiej bazy i wyhamowania wzrostu wielkości popytu. Możliwe również, że nastąpił wzrost konkurencji ze strony dostawców OE i przejęcie przez nich fragmentu rynku. Raczej niewielkie znaczenie mogły mieć niższe niż w I połowie 2021 roku średnie ceny stali, które co prawda mogły obniżać część kosztów produkcji u niektórych producentów, ale z drugiej strony drożały inne surowce, np. aluminium, nikiel oraz wiele rodzajów tworzyw sztucznych, a także energia, transport, ponadto rosły wynagrodzenia.

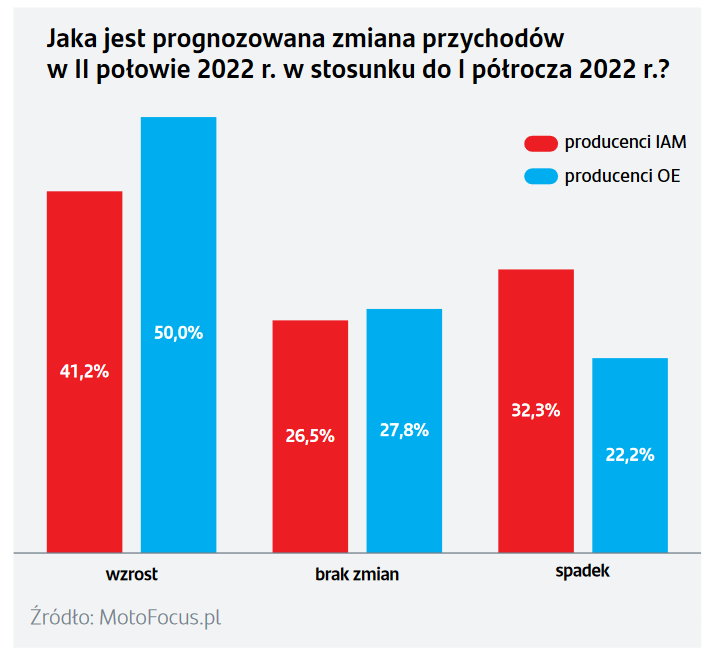

Także prognozy producentów względem drugiej połowy roku wydają się optymistyczne. W segmencie OE, połowa badanych zakłada wzrost przychodów względem I półrocza, a kolejne 28% stabilizację. Głównym ryzykiem dla tej grupy wydaje się wciąż niepewna sytuacja na rynku dostaw materiałów produkcyjnych. Popyt ze strony klientów finalnych nadal przewyższa bowiem zdolności produkcyjne producentów samochodów.

Bardziej zrównoważony rozkład przewidywań producentów IAM na drugą połowę trwającego roku wskazuje na spodziewaną większą stabilizację rynku lub cen. Coraz trudniejsza sytuacja bieżąca i niepewna przyszłość gospodarcza w Europie, w tym wysoka inflacja, mogą skłaniać konsumentów do ograniczania wydatków na naprawy tylko do tych niezbędnych, a także do częstszego wyboru części z niższej półki cenowej.

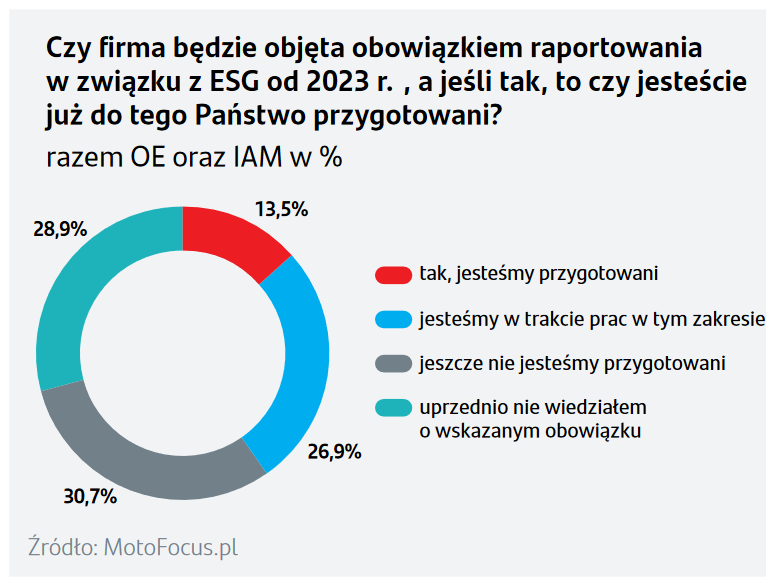

Z kwestii strategicznych i długoterminowych, tym razem zapytaliśmy producentów części o ich stopień przygotowania do wymogu raportowania niefinansowego ESG (kwestie środowiskowe, społeczne oraz dotyczące ładu korporacyjnego), zgodnego z ideą odpowiedzialnego biznesu. Od 2023 roku obowiązek raportowania dotyczyć będzie dużych firm oraz spółek notowanych na giełdzie, a osiągających określone przychody (powyżej 170 mln zł netto rocznie) i posiadające roczną sumę bilansową (aktywa i pasywa) o wysokości 85 mln zł. Trzy lata później, czyli od 2026 roku raportowanie ESG ma dotyczyć już wszystkich spółek. Jednak już dziś wiele koncernów motoryzacyjnych wymaga informowania o poziomie emisji dostawcy, a często dotyczy to całego łańcucha dostaw.

Okazuje się, że stopień przygotowania producentów części w Polsce jest niewielki. Tylko 13,5% z nich jest obecnie gotowych do tego standardu komunikacji, a 60% nie jest, w tym aż 29% do tej pory nie miało świadomości nadchodzącego obowiązku. Te wyniki mogą niepokoić. Kwestia raportowania, w tym emisyjności, jest bardzo istotna w kontekście utrzymania przez polskich producentów konkurencyjności i pozycji rynkowej. Brak stanowczych działań w tym obszarze może spowodować wypadanie wielu podmiotów z łańcuchów dostaw motoryzacji.

– Wydaje się, że dobra sytuacja finansowa większości koncernów samochodowych zwiększyła ich skłonność do renegocjacji cen z dostawcami części, którzy borykają się z wysokimi kosztami, przede wszystkim na skutek wysokich cen surowców. To co prawda poprawia jednostkowe marże, jednak wolumeny są nadal niskie – produkcja aut osobowych w pierwszym półroczu była około 30% niższa niż w pierwszych sześciu miesiącach 2019 roku – przez co trudno uzyskiwać rentowność na przedpandemicznym poziomie. – mówi Radosław Pelc analityk sektora motoryzacyjnego w Santander Bank Polska – Problemem jest też wciąż duża zmienność zamówień w krótkiej perspektywie czasowej, co przekłada się na problemy płynnościowe. Bo na przykład nieodebranie zamówienia i ich okresowy spadek powoduje zamrożenie kapitału w wyrobach gotowych czy materiałach do produkcji. Niepewna sytuacja rodzi także dylematy dotyczące utrzymywania określonych poziomów zatrudnienia – dodaje Radosław Pelc.

Dystrybutorzy części motoryzacyjnych

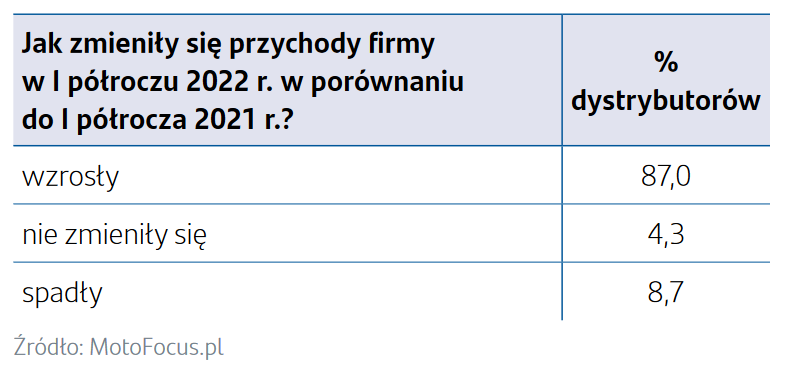

W pierwszej połowie roku, dystrybutorzy części wykazali wzrosty przychodów względem analogicznego okresu roku ubiegłego. Wzrost potwierdziło aż 87% badanych firm. Dodatnia

dynamika była efektem wysokiego popytu, wysokich kosztów produkcji, które powodowały automatyczny wzrost cen, a także rozwoju sprzedaży na rynkach zagranicznych. I tak już mocny popyt na części był dodatkowo w niewielkim stopniu wsparty spadkiem sprzedaży aut osobowych (mierzonej liczbą rejestracji) w Europie o 14% w odniesieniu do pierwszych sześciu miesięcy ubiegłego roku. Mniejsza sprzedaż nowych aut to konieczność dłuższej eksploatacji dotychczasowych używanych, a zatem również ich napraw i serwisowania. Z kolei wysokie koszty produkcji części powodowały wzrost cen po stronie producentów, ale dzięki silnemu popytowi udawało się je przerzucać na klientów finalnych, co pozwalało nie tylko zachować wysokie marże, ale też zapewniało wysokie ceny. Wysokie wolumeny i ceny musiały zaowocować dynamicznym wzrostem – 48% badanych dystrybutorów zanotowało wzrost przychodów o co najmniej 10% w ujęciu rok do roku.

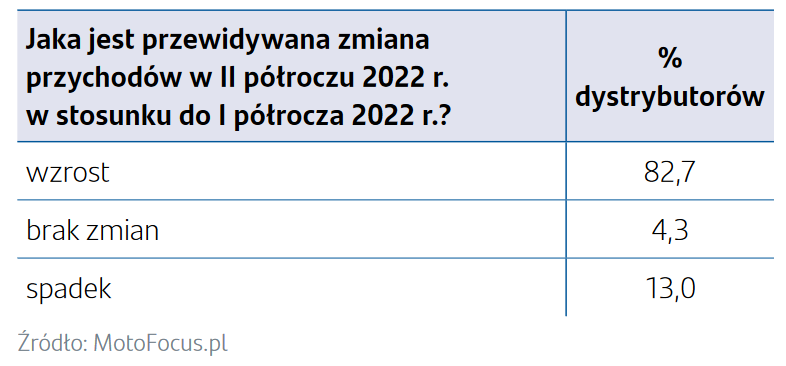

W drugiej połowie roku wzrostów spodziewa się prawie 83% badanych dystrybutorów, w tym aż 44% zakłada wzrost powyżej 10%. Zagrożeniem dla tego wzrostu mogą być te same czynniki, które mogą wpływać na producentów części – pogorszenie sytuacji gospodarczej, inflacja czy obawy klientów dotyczące przyszłości.

Dystrybutorzy, podobnie jak producenci, borykają się z problemami w zakresie dostaw towarów. 70% dystrybutorów części nie jest przygotowanych do spełnienia wymogów informacyjnych dotyczących ESG, w tym 22% nie zdawało sobie sprawy ze zbliżającego się obowiązku. W dużym stopniu odzwierciedla to specyfikę tego segmentu motoryzacyjnego. Z pewnością oczekiwania w tym obszarze ze stronie klientów finalnych, a przez to również dystrybutorów, są mniejsze niż w przypadku producentów samochodów. Jednak i tu będą musiały nastąpić zmiany z uwagi na wymogi regulacyjne.

Warsztaty motoryzacyjne

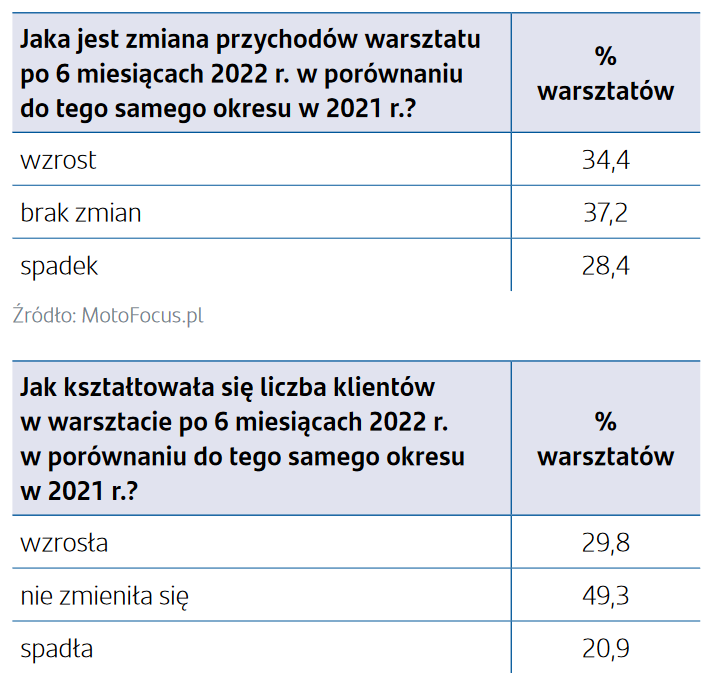

Rynek warsztatów samochodowych zachował się w pierwszym półroczu bieżącego roku dosyć stabilnie, wykazując nawet pewną tendencję wzrostową. 34% badanych wskazało na wzrost przychodów, jednak również spora grupa – 28% – wykazała spadek. Podobną tendencję można wyczytać z danych o liczbie klientów. W przypadku prawie połowy warsztatów liczba klientów nie uległa zmianie, a 30% doświadczyło wzrostu w tym obszarze.

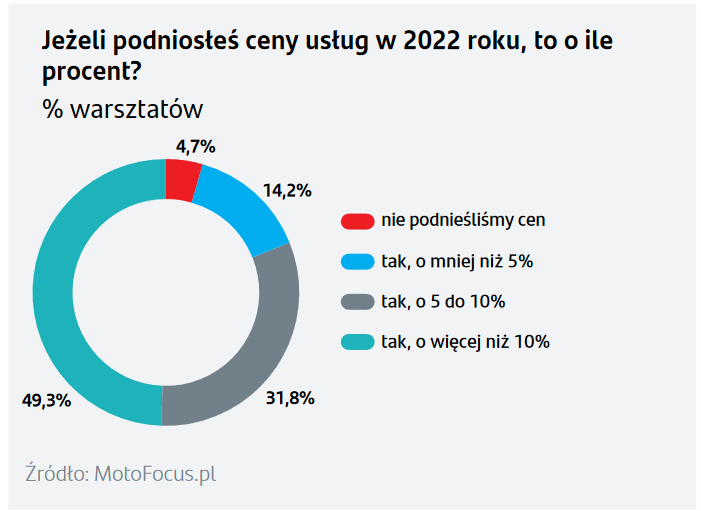

Wzrost przychodów w przypadku warsztatów, w kontekście liczby klientów w porównaniu do wzrostu liczby klientów można w dużym stopniu tłumaczyć wzrostem cen. 95% warsztatów w I połowie bieżącego roku podniosło ceny, z tego prawie połowa o ponad 10%.

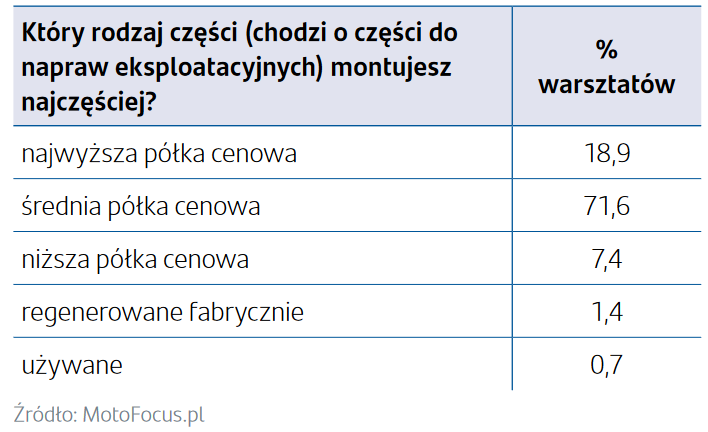

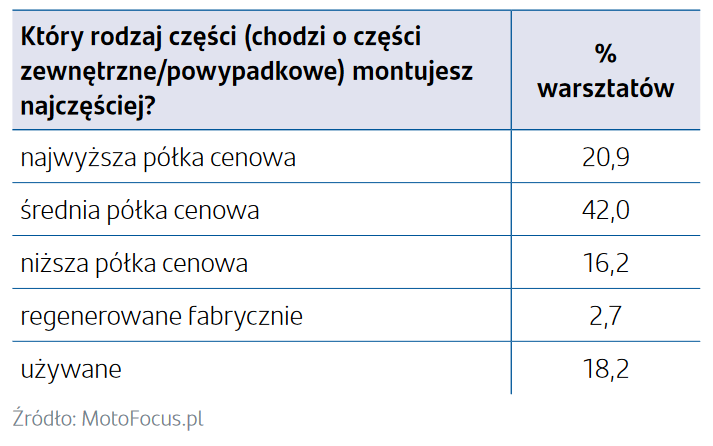

Zdecydowana większość warsztatów (72%) do napraw eksploatacyjnych używa najczęściej części ze średniej półki cenowej, w przypadku 19% warsztatów najbardziej popularne są najdroższe części, a tylko nieco ponad 7% stawia przede wszystkim na te najtańsze. Struktura wykorzystywanych części różni się w przypadku części zewnętrznych i naprawach powypadkowych. W tej kategorii napraw 16% warsztatów wskazało najtańsze części jako najczęściej stosowane, a 18% najczęściej montuje używane. Uwagę zwraca, że w większości warsztatów (56%) obowiązuje zasada oferowania klientom w pierwszej kolejności części z najwyższej półki cenowej, jednak w praktyce jedynie około 20% warsztatów deklaruje ten segment części jako dominujący w sprzedaży. Mimo trendów

proekologicznych niewielki odsetek firm stosuje najczęściej części regenerowane fabrycznie.

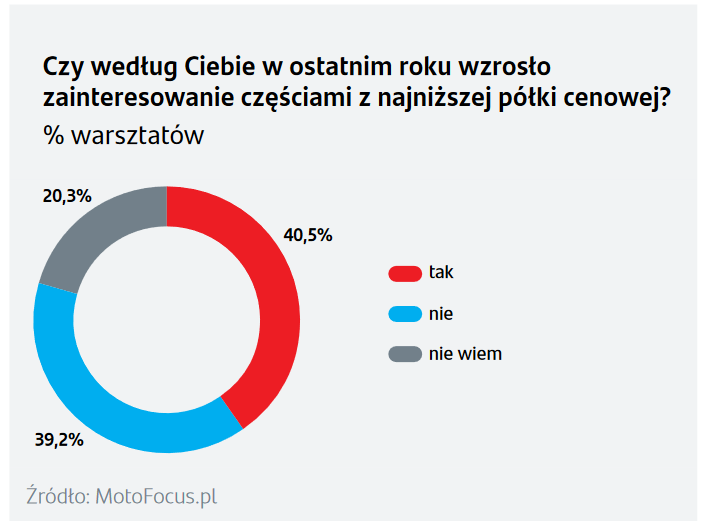

Biorąc pod uwagę okres kryzysowy, w najbliższym czasie może wzrastać popularność części najtańszych. Już teraz aż 40% warsztatów twierdzi, że w tym roku zwiększyło się zainteresowanie częściami z najniższej półki cenowej.

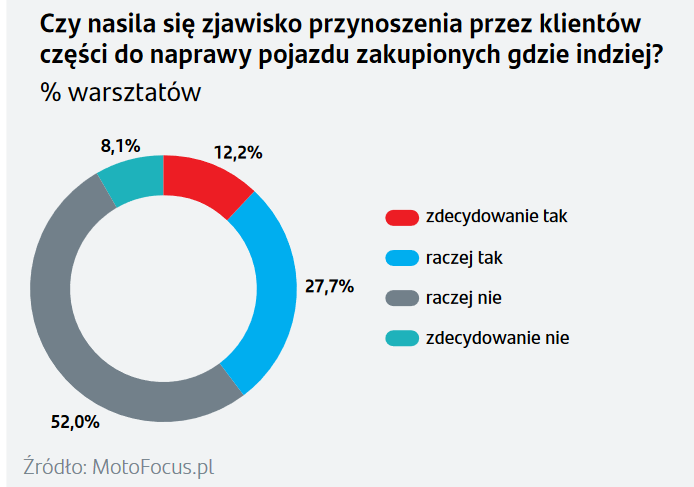

Taki sam odsetek badanych firm potwierdza, że nasila się zjawisko przynoszenia przez klientów części do napraw pojazdu zakupionych gdzie indziej, zapewne z uwagi na możliwość samodzielnego nabycia tych samych części po niższych cenach niż proponowane przez warsztaty.

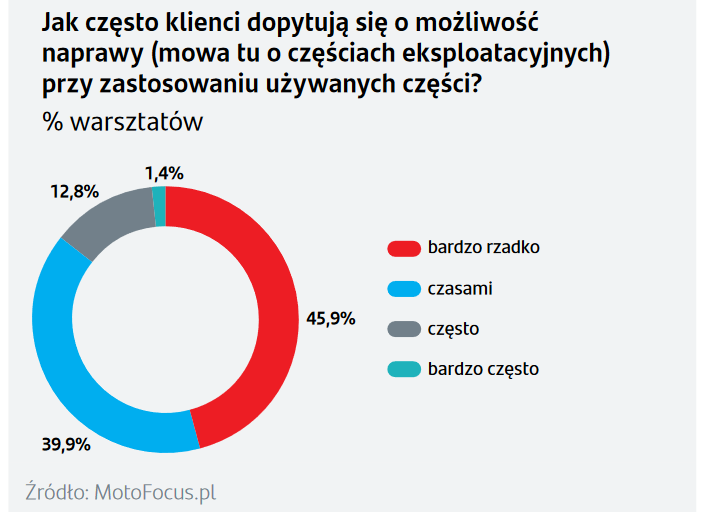

Szukanie oszczędności ma jednak swoje granice – w opinii warsztatów klienci rzadko pytają o możliwość naprawy przy wykorzystaniu części używanych w przypadku napraw eksploatacyjnych.

– Doświadczenia branży motoryzacyjnej pokazują, że w czasach kryzys ludzie powstrzymują się z inwestycjami, to znaczy odkładają decyzję o zakupie nowego samochodu na lepsze czasy. A to sprawia, że skupiają się na serwisowaniu i naprawach używanych dotąd samochodów. Jest to uzasadnione ekonomicznie i rozsądne. – mówi Alfred Franke Prezes Grupy MotoFocus.pl – Dzięki takiemu podejściu korzystają pozostałe firmy z branży motoryzacyjnej – producenci części skupiający się na IAM, dystrybutorzy części oraz warsztaty motoryzacyjne. Jednakże nie można tu zapomnieć, że tak dynamiczny wzrost wielu dystrybutorów jest głównie wynikiem rozwoju ich sprzedaży na rynkach eksportowych, gdzie dotychczas nie prowadzili swojej działalności lub ich pozycja była słabsza. Widzimy oczywiście problemy, zarówno te ogólnogospodarcze jak rosnące ceny mediów i inflacja, problemy z dostępnością produktów, ich ceny, które rosną czasem wręcz z dostawy na dostawę. Jednak firmom, co pokazują zebrane przez nas dane, udaje się osiągać przyzwoite, a czasami wręcz bardzo dobre wyniki. – dodaje Alfred Franke.

W pełnej treści raportu znajduje się o wiele więcej danych podsumowujących miniony kwartał w branży motoryzacyjnej. Zachęcamy do bezpłatnego pobrania pełnej wersji publikacji:

Redakcja nie ponosi odpowiedzialności za treść komentarzy, które są wyłącznie prywatną opinią ich autorów. Jeśli uważasz, że któryś z kometarzy jest obraźliwy, zgłoś to pod adres redakcja@motofocus.pl.

obiektywny, 28 lipca 2022, 8:23 5 -4

ten pseudo kryzys wywołują ci którzy latają prywatnymi odrzutowcami, NWO, nie piszcie o klimacie i nie powielajcie tego pseudo wątku jak media głównego nurtu bo to kit znany od dłuższego czasu

Odpowiedz

Anonim, 2 sierpnia 2022, 17:09 0 -1

Ciekawe jak będzie wyglądało drugie półrocze, słyszałem, że dystrybutorzy ograniczają magazyny jest mniej dostaw, ( i to nie od jednej firmy ). Znajomy, który pracuje u jednego z głównych dystrybutorów na magazynie narzeka, że skończyła się praca sobota-niedziela gdzie extra płacili.

Odpowiedz

Anonim, 4 sierpnia 2022, 8:51 3 -1

kto głupi ten odchudzi magazyny. A mądry dopakuje pod dach i wygra rynek. I jak zwykle wiadomo kto co zrobi

Odpowiedz

TEDI, 4 sierpnia 2022, 12:05 0 -3

W USA Europie szaleje inflacja - a co szaleje w pozostałej części świata? - Rozwój

Odpowiedz

Anonim, 5 sierpnia 2022, 9:29 2 -1

tak, ameryka południowa się rozwija, afryka również ma niespotykaną wręcz dynamikę.

Odpowiedz

Anonim, 5 sierpnia 2022, 17:32 2 -1

To prawda Afryka się rozwija i jest bogata. Stare Toyoty idą do Afryki jak świeże bułeczki, aby tylko wjechała na lawetę o własnych siłach. Jak policzyliśmy to 21 letnia Avensis po doliczeni kosztów/zarobku/transportu to musi być tam wystawiona za co najmniej 22 koła. A samą naprawę tu w Polsce aby jako tako chodziła to 4 tysie. Tak więc Afryka to bardzo dziwna kraj.

Odpowiedz

Anonim, 15 września 2022, 11:56 0 -1

Musi ktoś bardzo mocny rządzić Ameryką i Europą, bo przecież to jest niemożliwe żeby Rządzący poważanych państw nie zdawali sobie sprawy że to wszystko prowadzi do unicestwienia Europejsliej gospodarki, jak i Europejskiego społeczeństwa.dokąd,. Jak dalej będzie wprowadzana polityka czwartej rewolucji przemysłowej,klausa schwaba to zamiast pracować, będziemy wypełniać papierki, lub siedzieć przed komputerem, będziemy chodzić pieszo i korzonki ogryzać, co w efekcie spowoduje że nie będziemy nić mieć, a będziemy szczęśliwi.

Nie mogę uwierzyć żeby byli takimi idiotami, mam nadzieję że Europa się opamięta i rozliczy winnych tego zniszczenia, czyli eskimośków

Odpowiedz